資産運用・長期投資と言えば、まず最初に「株式投資」を思い浮かべる人が多いのではないでしょうか。

では、なぜ、長期投資の王道は株式投資なのでしょうか?

また、株式投資の平均点ともいえるインデックス投資を行った場合、平均利回りの目安はいくらとみるのが妥当なのでしょうか

その答えは、ジェレミー・シーゲル教授の著書「株式投資の未来」「株式投資」の中にあります。

しっかり理解できると、いずれ訪れるリーマンショック級の暴落があっても、不必要におびえたり、最悪のタイミングで狼狽売りすることを避け、将来的に大きな資産に育てることができます。その理由を見ていきましょう。

目次

結論:株式投資が最も儲かることは歴史が証明済み

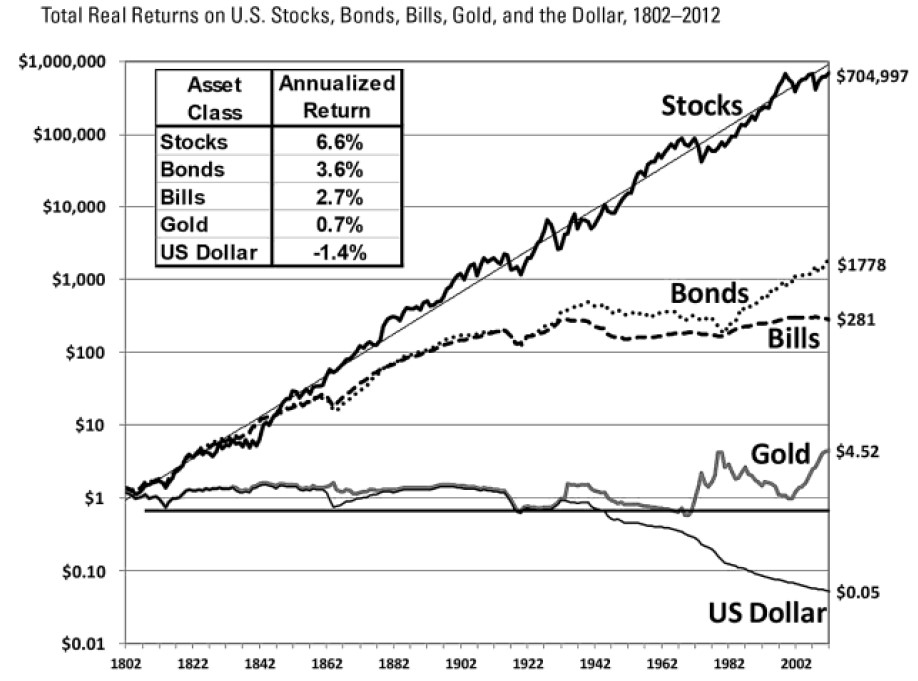

なぜ、長期投資が株式投資の王道か、それは以下のグラフを見れば一目瞭然です。

上記は、1802年に$1投資したら、210年後の2012年に資産がいくらに増えたかを示したグラフです。

一つだけ、右肩上がりで上昇しているモノがありますよね。これがStocks=株式。なんと、株式投資の場合、1802年に投資した$1が、2012年には$704,997。つまり210年間で70万倍増加したのです。

これが、長期投資の王道は株式だとされる所以です。

少しの年利差も長期では大きな利益差

上記グラフから、$1がいくらになったかと、平均利回りを表にまとめると以下のようになります。

| 資産クラス | 210年後の資産額 | 年利 |

|---|---|---|

| 株式投資(Stocks) | $704,997 | 6.6% |

| 長期国債(Bonds) | $1778 | 3.6% |

| 短期国債(Bills) | $281 | 2.7% |

| 金(Gold) | $4.52 | 0.7% |

| 米ドル(USドル) | $0.05 | -1.4% |

株式は平均利回り6.6%

上記表の結果から、米国株式(ダウ平均やS&P500)にインデックス投資した場合、平均年利回りは6.6%です。幅を持たせて、米国株インデックス投資の年利回りは5~7%と見ておくといいでしょう。

上記で驚くのは、少しの年利差でも長期では大きな利益差になるという事実です。

株式の年利6.6%に対し、長期国債の年利は3.3%。1年あたりの年利の差はたかだか3.3%しかありません。しかし、210年後の資産は$704,997と$1778で、株式が396倍も大きくなっています。

これは、利回りは複利で効いてくるからです。時間を味方につける長期投資の威力を実感します。

200年でドルは減価、金の上昇率は限定的

さて、株式以外の資産も見てみましょう。

個人的に意外だったのが「金」。210年経っても価格が4.5倍にしか増えていません。金は有事の金と言われ、①世界経済が不安定になると上昇する傾向があること、②リーマンショック前な大相場があったこと、さらには、③希少価値があることから、基本的に右肩上がりの資産だと想像していました。

しかし、上記グラフをみると、全くそうではないことが分かります。

一方、「米ドル」の価値の減価には納得。輪転機を回して紙幣を大量発行していることで資産価値の減価が急速に進んでいることが分かりますね。コロナをきっかけにさらドルの発行が加速したため、この原価はますます進んでいると見た方がいいでしょう。

株式投資は経済成長に賭ける投資

現代社会の経済システムである資本主義は、互いが切磋琢磨しながら成長を促す仕組みです。

そして、選ばれた銘柄で構成された指数投資=インデックス投資は、企業の成長により経済が潤い、またGDP、あるいは世界経済が右肩上がりに増加していくことに期待し、世の中の経済の流れに任せる投資と言えます。

特に、今現在、米国の企業は他に先駆けて世界に進出しビジネスをリードしています。米ダウ30銘柄を見れば、まさに世界進出にトップを走る企業のオンパレードであり、もはや、米ダウに投資することが、世界経済に投資するのに匹敵しています。

ちなみに、ダウ銘柄は発足以来、より優れた企業へと銘柄が入れ替わっており、発足当時の銘柄で今も残っている企業はありません。企業業績に合わせて、より優れた銘柄で構成されるように仕組化されています。

今後も少なくとも数十年は、ドルは世界の基軸通貨であり、また、アメリカは移民などにより人口が増加傾向にある国であることから、今後も米国は世界をリードし発展するだろうと考えられます。

時に、株式相場には激震が走り、大きな損失を受けることもありますが、本記事冒頭で示したグラフが、ブラックマンデー、リーマンショックなどのショックで一時的に下落することはありますが、それも一時のことで、再び最高値を更新し、右肩上がりに上昇していることが何よりの証拠です。

時間を味方につけることで、勝つ確率を極めて大きくできる数少ない投資法が株式投資(米国株式投資、世界株式投資)と言えるのではないでしょうか。

年利回りを見る場合は「実質リターン」で

さて、ここで「実質リターン」と「名目リターン」の違いを理解しているでしょうか?

通常、運用成績を語る場合、インフレ分も加味した「名目リターン」で語られますが、年利回りを見る場合は「実質リターン」で考えることが大事です。

実質リターン=名目リターン-インフレ率

上記は、実質リターンと名目リターンの関係式ですが、名目リターンではインフレは加味されていません。しかし本来のリターンは「実質リターン」です。

幸か不幸か、日本は長期デフレ化にあったため、インフレが資産運用に及ぼす影響を実体験では知りません。インフレ分、実質的なリターンが目減りすることになれば、「想定利回りで運用していたのに、思ったほど豊かに慣れていない」という現実に後々になって気が付くことになります。

なお、上記シーゲルの分析でで語られている年利回りは「実質リターン」です。つまり、インフレ分を加味(現金であるドルの減価分)を考慮すると、株式の名目リターンは8.0%になります。

最後に:読んでおきたいジェレミー・シーゲル教授本

今回は、シーゲル教授の分析結果をもとに、「長期には株式投資が最も報われる」=、長期投資の王道は「株式投資」であるということを見てきました。

また、米国株式に投資した場合、平均年利回りは5~7%(6.6%)を目安にすることができることを理解しました。

インデックス派の理論的支柱として活躍してきたのがジェレミー・シーゲル教授の著書「株式投資の未来」「株式投資」は長期投資のバイブルとして、更新を繰り返しながら今なお愛読されています。

膨大な市場データをもとにバフェット流の長期投資手法の正しさが立証された全米のベストセラー本です。これを読めば、短期売買に徹することが馬鹿げており、米国株への長期投資・超長期投資が以下にローリスクにも関わらずハイリターンな投資であるか納得できます。

すべての投資家にとって必読とも言える本ですので、一度、目を通されることをオススメします。