2022年も残りわずか。来年2023年の相場が気になる季節になりました。

アノマリーの一つともいえる「干支と相場格言」からは、どんな展開が予想されるのでしょうか。

来年2023年の干支は「 卯(うさぎ)」。寅年の相場格言は「卯(う)跳ねる」です。言葉の印象としては、株価が上昇しそうな雰囲気があります。

日本の株価は、結局、米国に作用されるため、「干支の相場格言はまやかし」とする意見もあります。しかし、個人的には相場格言も過去の統計値と考え、12年ごとの日経平均・米ダウのパフォーマンスを見ておくことには意義があると考えています(実は、米国の相場アノマリーと絡んでいたりもします)。

そこで、本記事では、相場格言と過去の値動きを確認した上で、過去の卯年の日経平均のパフォーマンスはどうだったかを確認。さらに、世界の株価に絶大な影響を与える米国ダウの卯年のパフォーマンスも確認したうえで、2023年の相場展開・投資戦略を検討してみます。

目次

干支(十二支)と相場格言

まずは、干支にまつわる相場格言を見てみましょう。

十二支相場格言

相場格言では、干支は「辰巳(たつみ)天井」からはじまります。

辰年・巳年で株価が天井をつける傾向があり、その後、戌年ぐらいから上昇し始めるも、丑年には再び下落。しかし、その後再び、辰年・巳年に向けて天井に向かうというサイクルがあるとされています。

| 干支 | 格言 | パフォーマンス |

|---|---|---|

| 辰巳 | 辰巳(たつみ)天井 |  |

| 午 | 午(うま)尻下がり | |

| 未 | 未(ひつじ)辛抱 | |

| 申酉 | 申酉(さるとり)騒ぐ | |

| 戌 | 戌(いぬ)笑う | |

| 亥 | 亥(いのしし)固まる | |

| 子 | 子(ねずみ)は繁栄 | |

| 丑 | 丑(うし)つまずき | |

| 寅 | 寅(とら)、千里を走る | |

| 卯 | 卯(う)跳ねる |

十二支相場格言に基づく長期売買戦略

株式投資は「安い時に買って、高く売る」のが基本です。相場格言通りに株価が推移するなら、12年サイクルにおける投資戦略は以下のようになります。

❶長期12年サイクルで売買するなら:

午の暴落したところでで仕込み、辰巳で売る

❷12年で2回回転するなら:

午で仕込み、子で一旦売却。丑で下落したところを再度買い仕込み、辰巳で売る

過去の実際の統計的なパフォーマンスを見ても、上記戦略で利益が出やすいことがわかります。ただし、これはあくまで平均を取った統計値であり、実際にどう動くのかは毎年の世界情勢を見て判断する必要があります。そして、世界の景気はなんだかんだ言って、米国次第です。米国には干支がないことを考えると、干支の相場格言に意味があるのか?という意見が出てくるのも仕方のないことです。

過去12年の日経平均の値動き(相場振り返り)

上図は、卯から卯までの12年のサイクルに、直近の相場格言とその動きを示した図です。

辰巳天井の後、2021年の子年は、コロナショックで大暴落した後、一気に「子繁栄」を見せ、その後、丑でつまずいて、2022年は寅は千里を走るというか、レンジ内で迷走。「行ってこい」でムダに走りました…

また、2022年から2023年にまたがって「水星の逆行」期間となっており、これまた市場に不安が…

一旦沈んだとしても、来年が格言通り、「卯(う)跳ねる」で、上昇となってほしいところです。

十二支十干では2023年は「癸卯(みずのと・う))」

「干支」と「十二支」を同じものだと思っている人は多いですが、これらは異なります。十二支十干では2023年は癸卯(みずのと・う)です。

さて、もともと干支は、古代中国で考え出された暦で、当時、惑星のうちで最も尊い星と考えられていた木星が、約12年で天球を一周することから、その位置を示すために天球を12の区画に分けてそれぞれに名前を付けたものが十二支(じゅうにし)の名の由来と言われています。その後、干支は中国の古い思想である陰陽五行説も考慮し、12の「十二支」と10の「十干(じっかん)」を組み合わせた60年周期の暦に発展しました。

2023年の「癸卯(みずのと・う)」には、二文字それぞれに以下のような意味があります。

癸:は十干の10番目、物事の終わりと始まり。春の間近でつぼみが花開く直前

卯:は十二支の4番目で、冬の門が開き、飛び出る

2つの組み合わせである「癸卯」は、「まさに開花直前から、実り始める」ということになり、縁起がよさそうです。

「卯年」の日経平均パフォーマンスを検証する

さて、ここまでは干支や十二支十干の意味から見る相場予測を見てきましたが、ここからは、過去の卯年の日経平均のパフォーマンスがどうだったか見てみましょう。

「卯年」の日経平均と米ダウの騰落率

以下は、「卯年」の日経平均の騰落率を示した表です。

日経平均は、米国株式の影響を強く受けるので、米ダウの騰落率も合わせて示しています。

| 年 | 日経平均 | 米ダウ | ||||

|---|---|---|---|---|---|---|

| 初値 | 終値 | 騰落率 | 初値 | 終値 | 騰落率 | |

| 1951年 | 102.10 | 166.06 | 62.6% | 239.92 | 269.23 | 12.2% |

| 1963年 | 1418.25 | 1233.70 | -13.0% | 646.79 | 762.95 | 18.0% |

| 1975年 | 3717.58 | 4342.06 | 16.8% | 619.13 | 852.41 | 37.7% |

| 1987年 | 18,703.00 | 21,564.00 | 15.3% | 1913.10 | 1938.80 | 1.3% |

| 1999年 | 13,799.00 | 18,934.00 | 37.2% | 9201.26 | 11,497.12 | 25.0% |

| 2011年 | 10,352.19 | 8455.35 | -18.3% | 11,577.43 | 12,217.56 | 5.5% |

日経平均を見ると、年によって「跳ねた」年もあったようですが、結構バラバラです。

ちなみに、跳ねた年は、特需などが合った年と重なっています(1951年;朝鮮戦争の特需景気、1999年:ITバブル)。

一方で、米ダウの方は、すべてプラス。株価が悪くなかったことがわかります。

卯年は米国大統領選挙の前年

実は、卯年は、毎回米国大統領選挙の前年(大統領就任3年目)に当たります。そして、卯年の米国株式が上がりやすい理由は、米国大統領選挙に大きく関わっています。

以下は2022年の大統領選挙時の記事ですが、実は、「大統領選挙の前年(任期3年目)は株価が上がりやすい」という米国株式アノマリーがあります。

米国株式アノマリー:大統領選挙の前年は株価が上がりやすい

ココからは、上記記事を一部抜粋して、米国株式アノマリー「大統領選挙の前年は株価が上がりやすい」を、過去の結果から確認してみます。

歴代大統領と米ダウ株価の騰落状況

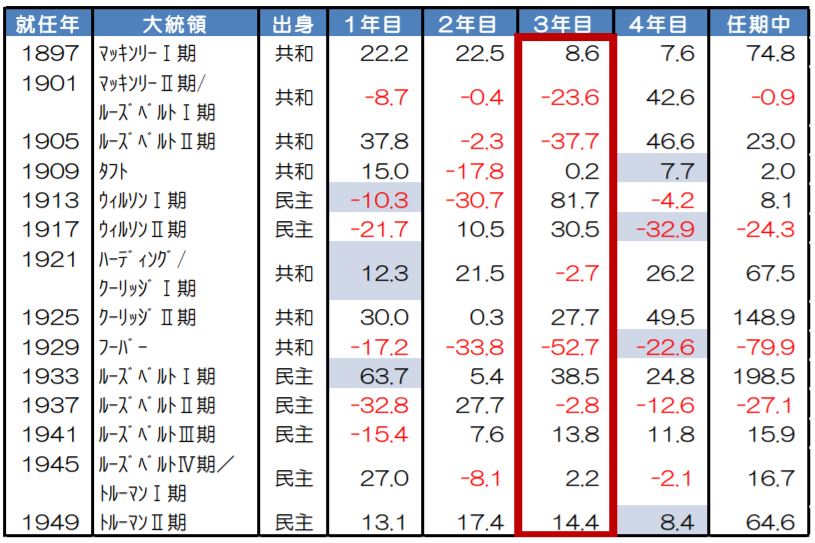

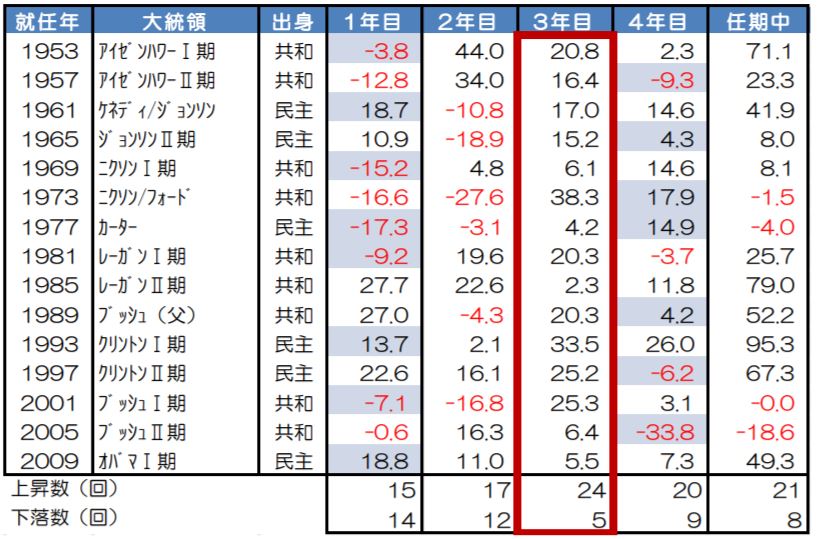

以下は、歴代大統領の出身政党と在任期間中の米ダウ株価の動きをまとめたグラフです。

1期4年(1年目の選挙翌年、2年目の中間選挙、3年目の選挙前年、4年目の大統領選挙)の各年間、および任期4年間における株価騰落率を計算しています。

※米ダウ30が開始された1896年以降の歴代大統領の集計

マッキンリー大統領Ⅰ期(1897年1月)からオバマ大統領Ⅰ期(2012年12月)まで

上記の結果、以下のことがわかります。

- 出身政党に関わらず、大統領就任3年目はかなり高い確率で株価が上昇する傾向がある(任期3年目は29回中24回の上昇、82.9%上昇)

- 大統領の出身政党が変わると、選挙の年と翌年で株価騰落率の方向性が変わりやすい

大統領任期3年目は株価が上昇しやすい理由

大統領任期3年目に株価が上昇しやすい理由は、翌年の大統領選において、国民の支持を得るための景気対策(株価に好影響)を打ち出されることが予想されるためと言われています。

あるいは、株価がそれを催促する(市場が期待し、それに応えるべく事が動く)部分もあるかもしれません

折角なので、これを機に、以下のような本で、米国大統領選挙について学び直したいと思います。

なお、上記本ですが、

KindleUnlimited対象本は初めてなら30日無料 or 2ヶ月99円、

Audible は読み放題対象で、12月26日までは、2ヶ月無料+100ptプレゼントキャンペーンを開催中です。まだ利用したことがない方は、上手に利用してください。たとえ、本に自己投資しても、本への投資は金額が大きなものではありません。その分のリターンはあるはずです。

アノマリー的には上昇だが、世界経済は混迷を極める

卯年、大統領選挙前年はアノマリー的には上昇ですが、実際の世界経済は混迷を極めています。

世界経済

世界では、2023年は、2022年から続くロシア・ウクライナ戦など世界は混迷を極めています。世界はかつての冷戦時に逆戻りしたような対立構造の溝が深くなっています。過去は、米国VSソ連でしたが、今は、微妙な位置に、経済的にも大国と化した中国がおり、なんとも先行きが見えません。

戦争時の経済については、知識を深めておきましょう。

また、米国の金融政策・物価もどう動くか、油断を許しません。

日本は金融緩和政策を修正、今後どうなる?

日本に目を転ずれば、2022年は急激な円安が進み、輸入物価の上昇で消費者物価指数が進み、国民の生活が苦しくなりました

そんな年末、12月20日に、日銀はこれまで長く続けてきた金融緩和政策の修正を発表。これにより、市場には黒田ショックが走り、ドル円は円が買われて大きく円高が進み、日本10年物国債の金利も上昇、株式は下落しました。

この相場の動きは、ある意味、金利変化に伴うセオリー通りの値動きです。この状況については、以下の記事に解説しています。金利・債券・株式の関係性を理解することは、投資をする上でとても大事です。

黒田総裁の任期は2023年4月8日まで。それ以降の日銀総裁の人事にも注目が集まります。

また、総裁人事に当たって、日銀の方針の修正・転換などで、再び、市場に動揺が走るかもしれません。市場との対話がうまくないと、大きく市場が揺れることになります。

総裁任期前の2月ごろには何らかの方向性が見えているものと思います。ウォッチを続けましょう。

自分に合った投資スタイルを見つけるために役立つ情報源

世界が混迷を続ける時代(いつもかもしれませんが)には、市場の動きだけを見ていると、上下動の一喜一憂で、人生がストレスフルになります。

そこで求められるのが、自分の生き方・性格に合った「基本となる投資戦略・スタンス」が必要です。自分の方針も持たず、市場の意見・スキルのある投資家の意見に従ってばかりいては、結局、ストレスを抱えて、損することになると考えます。

このスタンスを考えるに当たっても大事になるのが「歴史を学ぶ」ことです。どのような状況で何が起きたのかを学び、自分の知識として整理しておくと、日々の価格変動への動揺が小さくなります。

私は、歴史から学んだうえで、資産状況、リスク許容度・投資の時間軸に合わせて自己で投資判断する力を実践でつけていくことが、資産を守る(結果的に増える)ことにつながると考え、コツコツ、学び、経験を続けます。

以下の本は、その知識のベースを作る点で役立つ本です。1冊でも読んでみることが、将来的な利益につながるはずです。

相場サイクルの良書

サイクル論を学ぶことは、「過去を学ぶ」ことです。投資経験を知識で補うことができ、あなたの投資判断力がUPします。勉強の価値、大いにありです。

投資カレンダー 2023

投資をするなら把握しておきたい大事な経済イベントなどが書かれた投資カレンダーは、積極投資や投資を手控える気づきを与えてくれます。特に、重要イベント前の投資手控えに気付ければ、ポジションを事前に減らしてくなど、投資リスクを下げることができます。無謀な投資による損失を軽減することができれば、おのずと投資成果もUPするはずです。

以下の記事で紹介しているのでご確認を。

最後に

今回は、干支相場格言から、2023年 卯年の投資について考えてみました。

個人的には、本記事を書くことで、今後、知識を深めたいテーマが見つかりました。当たるも当たらぬも八卦。一つの参考情報として、読んでいただけると幸いです。

本記事が少しでもお役に立ったなら、記事を書く励みになりますので、Twitterフォローしてもらえると嬉しいです。新規記事公開時にお知らせいたします。